Bonjour et bienvenue …

La Directive Crédit immobilier

Contexte historique

Vous serez capable de :

-

décrire le contexte qui a généré la D.C.I.,

-

connaître les avancées juridiques prises en France avant cette directive.

Le contexte à l’origine de la D.C.I

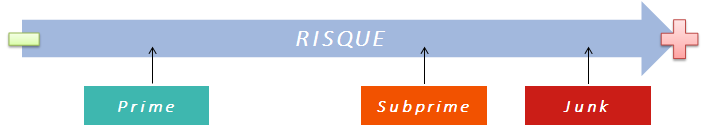

C‘est la crise des subprimes qui, au début de ce siècle, aux Etats-Unis, sera l’élément déclencheur d’un ensemble de réglementations à l’échelle internationale visant à sécuriser les activités financières et à protéger l’emprunteur.

Un crédit subprime : c’est un prêt immobilier assorti d’une garantie hypothécaire accordé à des emprunteurs présentant un risque dont le prêteur exigera en compensation une majoration du taux d’autant plus élevée que le risque est majeur.

Pour le prêteur, le risque est plus fort mais le rendement plus intéressant.

- La crise des subprimes en 6 étapes

1. L’envolée des crédits hypothécaires aux Etats-Unis

A partit de 2001, développement des crédits accordés trop facilement aux ménages les plus modestes. Ces prêts hypothécaires étaient assortis d'un faible taux d'intérêt, fixe, pour les deux premières années, puis un taux variable pour le reste de l'emprunt.

En 2007, ces crédits représentaient 1 200 milliards de dollars soit 13% des crédits immobiliers.

2. La titrisation par les établissements bancaires

Ce mécanisme consiste à transformer des créances (crédits, prêts) en titres (obligations) qui seront revendus afin de récupérer des liquidités.

Cependant le risque n'est pas éliminé, il est juste disséminé dans de nombreux fonds de placements bancaires aux USA et dans le reste du monde qui, attirés par des rendements élevés, vont racheter ces obligations qui deviendront « pourries ou toxiques », les junk bonds.

3. La crise éclate

Avec la remontée du taux d'intérêt (le taux directeur de la banque centrale américaine–FED- était de 1% en 2004, il grimpera jusqu'à 5,25% en 2006) des milliers de foyers américains sont déclarés en faillite personnelle.

L'afflux de maisons à vendre entraîne l'effondrement du marché immobilier, les prix baissent au point que la revente ne suffit plus à rembourser la dette.

Certaines banques spécialisées dans le crédit ou le rachat de crédits immobiliers se retrouvent en difficulté faute de pouvoir se rembourser en revendant les maisons hypothéquées : c'est la crise des subprimes.

4. Les banques resserrent la distribution du crédit

Les titres s'appuyant sur ces crédits immobiliers (les subprimes) voient leur valeur chuter car les investisseurs cherchent à s'en débarrasser. Mais les banques sont méfiantes, elles ne prêtent plus qu'à des taux élevés et demandent des garanties.

Le crédit devient de plus en plus rare et difficile à obtenir : c'est le crédit crunch. L'internationalisation des marchés financiers fait que de nombreux établissements bancaires à travers le monde n'arrivent plus à trouver les liquidités nécessaires à leur refinancement. La méfiance se généralise, certaines banques, assurances et hedge funds (fonds spéculatifs) sont au bord de la faillite.

5. L’intervention des autorités

Devant l'ampleur de la crise, les banques centrales et les autorités publiques injectent des milliards de dollars de liquidités pour rassurer les marchés et racheter les obligations « pourries » ou « toxiques ». Ainsi, certains établissements bancaires sont renfloués, d’autres font faillite.

6. Vers une sécurisation des activités financières

Compte tenu de l’ampleur de la crise, au niveau mondial, les autorités monétaires et financières engagent des réflexions devant aboutir à la mise en place de réglementations plus strictes en matière de dispense de crédit à taux variable et de protection de l’emprunteur.

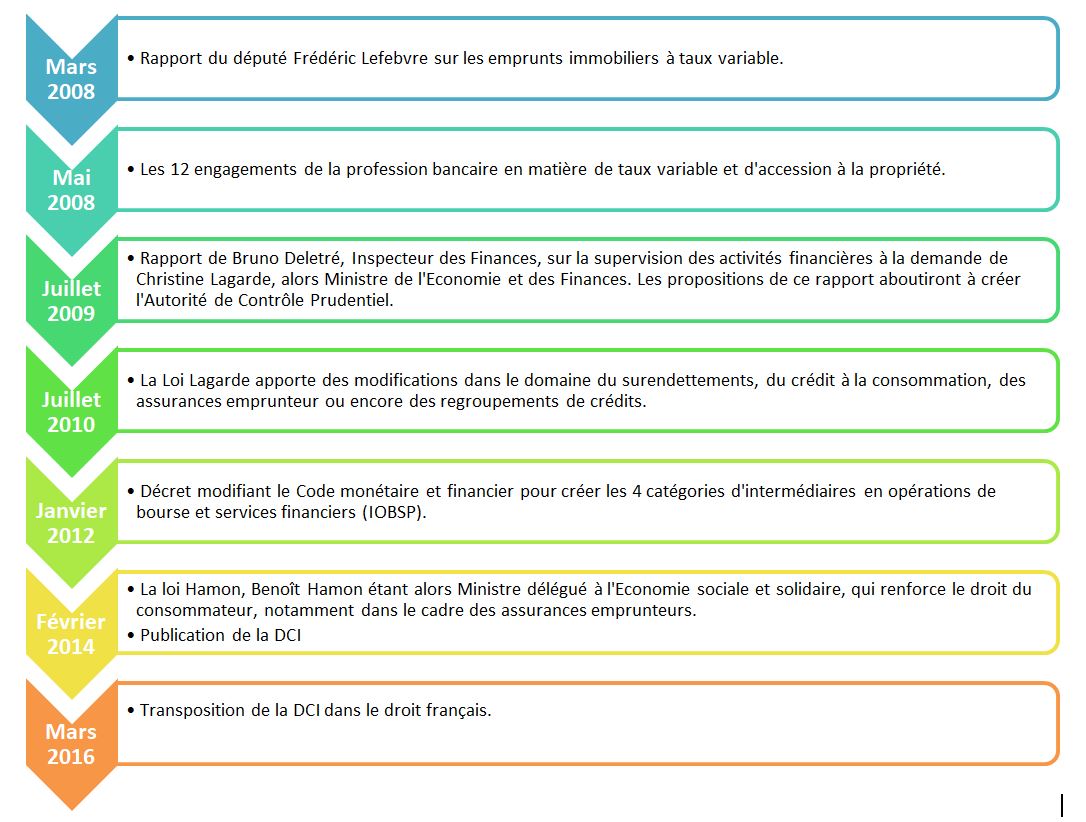

Les travaux et les évolutions du cadre juridique en France

Après la crise des subprimes en 2008, qui a mis en évidence un certain nombre de risques pour les établissements bancaires et financiers, la distribution du crédit immobilier en France a été largement amendées par les travaux ou les réglementations présentées chronologiquement dans le graphique suivant.

A la suite de la crise des subprimes aux Etats-Unis, et de son retentissement au niveau mondial, l’Europe, via une directive a souhaité sécuriser et harmoniser les règlementations des différents Etats membres en matière de crédit immobilier.

En France, dès 2008, les autorités gouvernementales et la profession bancaires ont mis en place des mesures visant à protéger l’emprunteur lors de l’octroi de crédits à taux variables.